Entre els anys 2005 i 2015 l’esperança de vida dels espanyols es va incrementar 2,6 anys o, dit d’una altra manera, cada hora va augmentar 15 minuts l’esperança de vida. És a dir, mentre mirem una final de Champions l’esperança de vida* s’incrementa 22 minuts, i augmenta mitja hora mentre gaudim d’una pel·lícula de dues hores. Fàcilment podríem arribar a viure 100 anys.

*Increment de l’esperança de vida en néixer.

Aquestes dates, de l’informe Indicadors de Salut 2017 del Ministeri de Sanitat, ens haurien de fer reflexionar sobre les implicacions que la longevitat té a la nostra vida i també a la nostra butxaca. Què passarà quan ens jubilem? A Espanya els ingressos cauen de mitjana un 20 % amb la jubilació, la qual cosa vol dir que quan ens jubilem ens quedarà un 80 % de l’última nòmina que haguem cobrat. Aquesta xifra la coneixem com a taxa de reposició: és el percentatge de l’últim sou que cobrarem de pensió quan ens jubilem (és la ràtio entre el que es cobra de pensió i el sou que teníem; per exemple: amb una última nòmina de 1.000 € i una pensió de 800 €, la taxa de reposició és del 80 %).

El 95 % dels espanyols no sap quant cobrarà durant la jubilació

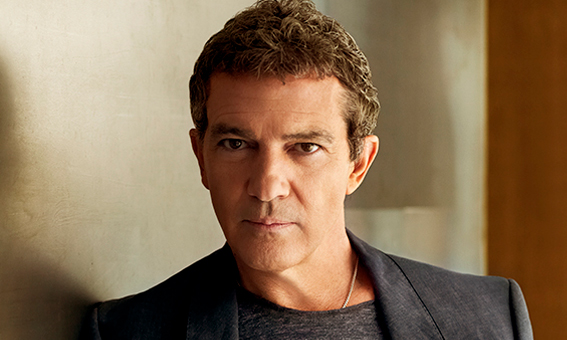

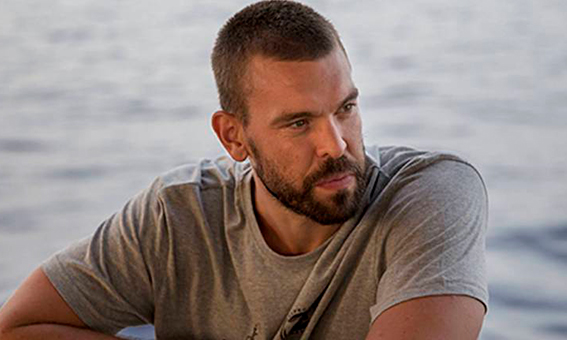

Vegem-ho amb un exemple. Suposem un matrimoni en què l’Antoni guanya 1.500 € mensuals i la Llúcia, 1.700 €. Per tant, ingressen entre tots dos 3.200 € al mes. Es jubilen alhora i les pensions els suposen un 80 % dels últims ingressos, és a dir: 2.560 €. D’un dia per l’altre, es troben que els entren a casa 640 € menys cada mes. L’Antoni i la Llúcia comenten que, per sort, tenen uns estalvis per cobrir la diferència.

La Llúcia es posa a calcular: si ara tenen 67 anys, i volen seguir amb el mateix nivell de vida mentre hi siguin, gastaran dels estalvis 640 € x 12 mesos = 7.680 € cada any. La xifra la sorprèn, són molts diners, i de sobte pensa en la possibilitat d’arribar als 90 anys. En aquest cas els caldrien 176.640 €. Es posa les mans al cap i comença a pensar que potser no podran viatjar tant com havien previst… Però la Llúcia no ha tingut en compte la inflació, que farà que cada any els preus s’encareixin. És molt probable que aquests 7.680 € que necessiten el primer any s’incrementin any rere any per compensar l’increment del cost de la vida que comporta la inflació.

|

Última nòmina |

Pensió |

Diferència |

Import |

|

| Antoni | 1.500 € | 1.200 € | Cada mes | 640 € |

| Llúcia | 1.700 € | 1.360 € | Anual | 7.680 € |

| Total | 3.200 € | 2.560 € | Fins que facin 90 anys | 176.640 € |

Si l’esperança de vida continua augmentant i la taxa de reposició de les pensions es manté o baixa, estalviar és una bona alternativa. Com més aviat comencem, més fàcil serà acumular el capital que ens permeti viure més tranquils durant la vellesa, per dos motius: el nombre d’aportacions i l’interès compost.

En primer lloc, hem de començar a fer pensament que podem arribar a viure 100 anys i tenir en compte que si volem tenir estalviats 200.000 € als 67 anys, per exemple, hem d’estalviar a partir d’ara:

- 100 € mensuals, si tenim 20 anys

- 166 € mensuals, si tenim 30 anys

- 299 € mensuals, si tenim 40 anys

- 622 € mensuals, si tenim 50 anys

- 1.974 € mensuals, si tenim 60 anys

Quan tinguem definides les necessitats d’estalvi, hem de començar a valorar alternatives segons el nostre perfil de risc, l’horitzó temporal de la inversió i la disponibilitat que vulguem per als diners. Tenint en compte aquestes variables podrem triar la inversió que ens convingui més, sempre sent conscients que, com més rendibilitat esperada, més risc estarem assumint.

Fes-te un pla a mida

En definitiva, necessites saber quines necessitats tindràs quan et jubilis i traçar un pla que et permeti cobrir-les:

1. Calcula les necessitats futures que tindràs fent un pressupost futur.

- Tingues en comptes els possibles imprevistos.

- Inclou les persones que preveus que tindràs a càrrec teu.

- Valora si t’imagines viatjant, fent cursets, anant al teatre…

- Incorpora-hi els ingressos procedents de l’estalvi que ja tinguis.

2. Dedica un percentatge dels ingressos a l’estalvi.

- Estalvia abans de gastar, no el que et sobri.

- Posa’t un objectiu ambiciós però realista.

3. Comença a estalviar tan aviat com puguis, perquè et sigui més fàcil.

- Recorda que començar 10 anys abans vol dir haver de fer aportacions més petites.

- Agafa l’hàbit i estalvia cada mes automàticament.

4. Coneix el teu perfil de risc com a inversor.

- No inverteixis els diners que hagis de necessitar al cap de poc temps.

- Informa’t bé sobre els productes en què pensis invertir.

- No prenguis decisions en funció del que facin els altres; tingues criteri propi.

5. Segueix periòdicament les inversions.

- Tingues una cita periòdica amb el gestor del banc.

Aquest apunt el deus haver llegit en cinc minuts, més o menys; mentre ho feies, l’esperança de vida s’ha incrementat 90 segons més.

Vols fer els càlculs del teu cas? Pots entrar a CaixaBank Futur i fer-hi una simulació personalitzada.