Rita Sánchez Soliva | 9 de junio de 2023

A menudo, las personas que pueden permitirse ahorrar, pese a estar preocupadas por su situación financiera en la jubilación, no destinan parte de sus ingresos a productos de ahorro a largo plazo. Una de las razones son nuestros sesgos cognitivos. Analizamos lo que nos enseña la economía conductual sobre nuestra forma de ahorrar.

El sistema público de pensiones, pilar fundamental del estado de bienestar, presenta un conjunto de retos notables tanto en España como en Europa en un contexto caracterizado por la jubilación de la generación del baby boom. De hecho, casi el 60% de los ciudadanos europeos mayores de edad reconoce estar preocupado por si tendrá dinero suficiente en la jubilación.1 Sin embargo, no se ha producido un aumento significativo de las tasas de ahorro en los últimos años: la tasa de ahorro de la eurozona en 2010-2019 fue del 12,5% (7,4% en España), inferior al 13,3% de 2000-2009 (9,1% en España). Se puede destacar el caso de Alemania, la economía de la eurozona con la tasa de ahorro más elevada que, además, ha ido al alza (17,5% en 2010-2019 versus 16,8% en 2000-2009).

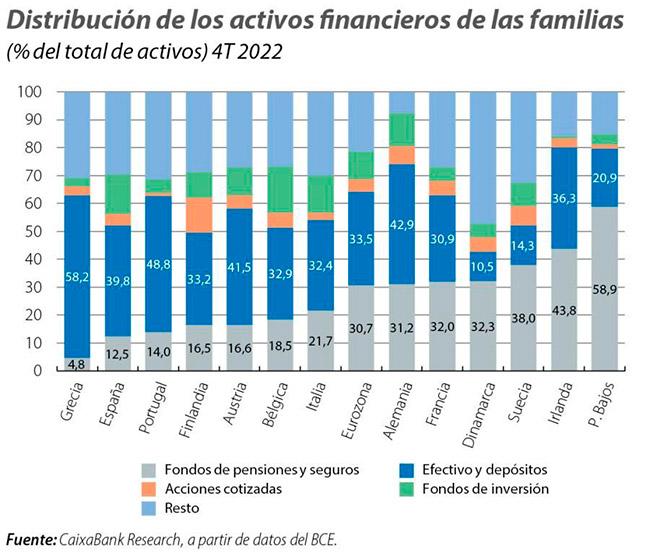

Además, la composición del ahorro financiero de los hogares europeos muestra un perfil conservador en la mayoría de los países, con una clara preferencia por los depósitos, que representan entre el 20% y el 40% del total de activos financieros. En cambio, el peso del ahorro en fondos de pensiones privados y seguros de jubilación es bastante desigual por países y está condicionado por la tasa de sustitución de las pensiones públicas.2 Se observa que, a mayor tasa de sustitución de las pensiones públicas, menor suele ser el porcentaje de trabajadores con planes privados de pensiones: en Dinamarca y en los Países Bajos, las tasas de sustitución públicas se encuentran entre las más bajas de la UE y, al ser por ley prácticamente obligatorio participar en un fondo de pensiones privado, entre el 93% y el 100% de los individuos en edad de trabajar dispone de esta modalidad de ahorro, la cual aporta casi el 60% de la pensión percibida a la jubilación. Por el contrario, en España, con una de las tasas de sustitución públicas más elevadas de Europa (cerca del 74%), se observa que el porcentaje de la población en edad de trabajar con planes de pensiones prácticamente no ha variado desde 2005 y es inferior al 30%.3

1. Según el European Insurance and Occupational Pensions Authority (EIOPA).

2. La tasa de sustitución, o de reemplazo, muestra cuánto representa la pensión (pública o pública y privada) percibida en la jubilación respecto del último salario recibido.

3. Por otra parte, se suele empezar tarde a ahorrar, lo que limita los ahorros que se pueden acumular para la jubilación. En España, el 25% de los hogares con un cabeza de familia entre 35 y 44 años cuenta con un plan o un seguro de ahorro y el porcentaje aumenta hasta casi el 39% entre los 45 y 64 años (Encuesta Financiera de las Familias 2020, Banco de España).